In eine andere Stadt umziehen, die Wohnung tauschen, ins Mehrgenerationenhaus wechseln – laut einer aktuellen Umfrage der BHW-Bausparkasse sind viele Deutsche zwischen 50 und 64 Jahren offen für Veränderungen und neue Wohnformen. Ihr vorrangiges Ziel: Barrierefreiheit. Das ist eines unserer Themen in dieser Ausgabe von Bauen & Wohnen.

Eine Sonderveröffentlichung mit freundlicher Unterstützung durch:

Jung kauft Alt: Neue Wohneigentumsförderung für Familien stellt hohe Anforderungen

Seit dem 3. September können Familien die neue Kredit-Förderung für den Kauf von Bestandsimmobilien als selbst genutztes Wohneigentum bei der staatlichen Förderbank KfW beantragen. „Die Landesbausparkassen haben die Bundesregierung seit Beginn der Legislaturperiode darauf hingewiesen, dass eine reine Förderung des Neubaus keine ausreichende Wohneigentumsförderung ist, weil Wohneigentum zu fast 80 Prozent im Bestand erworben wird. Deshalb ist es erst mal eine gute Nachricht, dass der von so vielen Akteuren einmütig geäußerte Wunsch nach einer Förderung des Bestandserwerbs bei der Bundesbauministerin auf Gehör gestoßen ist“, sagt LBS-Verbandsdirektor Axel Guthmann zum Start des Programms.

Die Freude werde allerdings etwas getrübt durch die Befürchtung, dass das Programm aufgrund seiner hohen Anforderungen viele Familien aus der Einkommens-Zielgruppe gar nicht erreiche: „Immobilien mit den schlechtesten Energieeffizienzklassen F, G und H innerhalb von viereinhalb Jahren auf den Standard EH 70 EE modernisieren zu müssen – das wird entweder am Zeitrahmen oder am Geld scheitern. Es erscheint jedenfalls zu ambitioniert“, so Guthmann. „Wir lassen uns natürlich gerne eines Besseren belehren, plädieren aber schon jetzt dafür, bei mangelnder Nachfrage nach dem Programm die zeitlichen Vorgaben deutlich zu strecken. Zudem könnten auch bessere Energieeffizienzklassen in die Förderung aufgenommen werden, damit der Sprung zum angestrebten Niveau kleiner und günstiger wird und vor allem das Potenzial an begünstigten Immobilien wächst. Denn: Für den Klimaschutz ist jede Sanierung besser als keine Sanierung, und auch für die Wohneigentumsbildung wäre mehr gewonnen, wenn möglichst viele ältere Immobilien einen Käufer finden anstatt dem Leerstand anheim zu fallen.“

Jung kauft Alt: Die Eckpunkte der Förderung

Das Förderprogramm „Jung kauft Alt“ richtet sich an Familien, deren zu versteuerndes Haushaltseinkommen bei einem Kind maximal 90.000 Euro im Jahr beträgt, für jedes weitere Kind steigt die Einkommensgrenze um 10.000 Euro. Gefördert wird der Kauf eines Hauses oder einer Wohnung zur Selbstnutzung mit einem Energieausweis der schlechtesten drei Klassen F, G und H. Die Förderung erfolgt über zinsverbilligte Kredite, je nach der Kinderzahl in Höhe von bis zu 150.000 Euro – also deutlich weniger als Familien im Rahmen der Neubauförderung bekommen können (bis zu 240.000 Euro).

Erhältlich sind auch endfällige Förderdarlehen mit einer Zinsbindung von bis zu zehn Jahren. Diese sind ideal mit einem Bausparvertrag zu kombinieren, der die niedrigen Zinsen für weitere zehn Jahre oder länger sichern kann.

Nach dem Kauf ist die energetische Modernisierung auf einen Standard von mindestens EH 70 EE verpflichtend. „EE“ bedeutet, dass die Wärmeerzeugung mit fossilen Energieträgern zu mindestens 65 Prozent auf regenerative Energien umgestellt werden muss, also in aller Regel auch ein Heizungstausch nötig ist. Für die Sanierung und den Heizungstausch kann die Bundesförderung für effiziente Gebäude (BEG) zusätzlich genutzt werden.

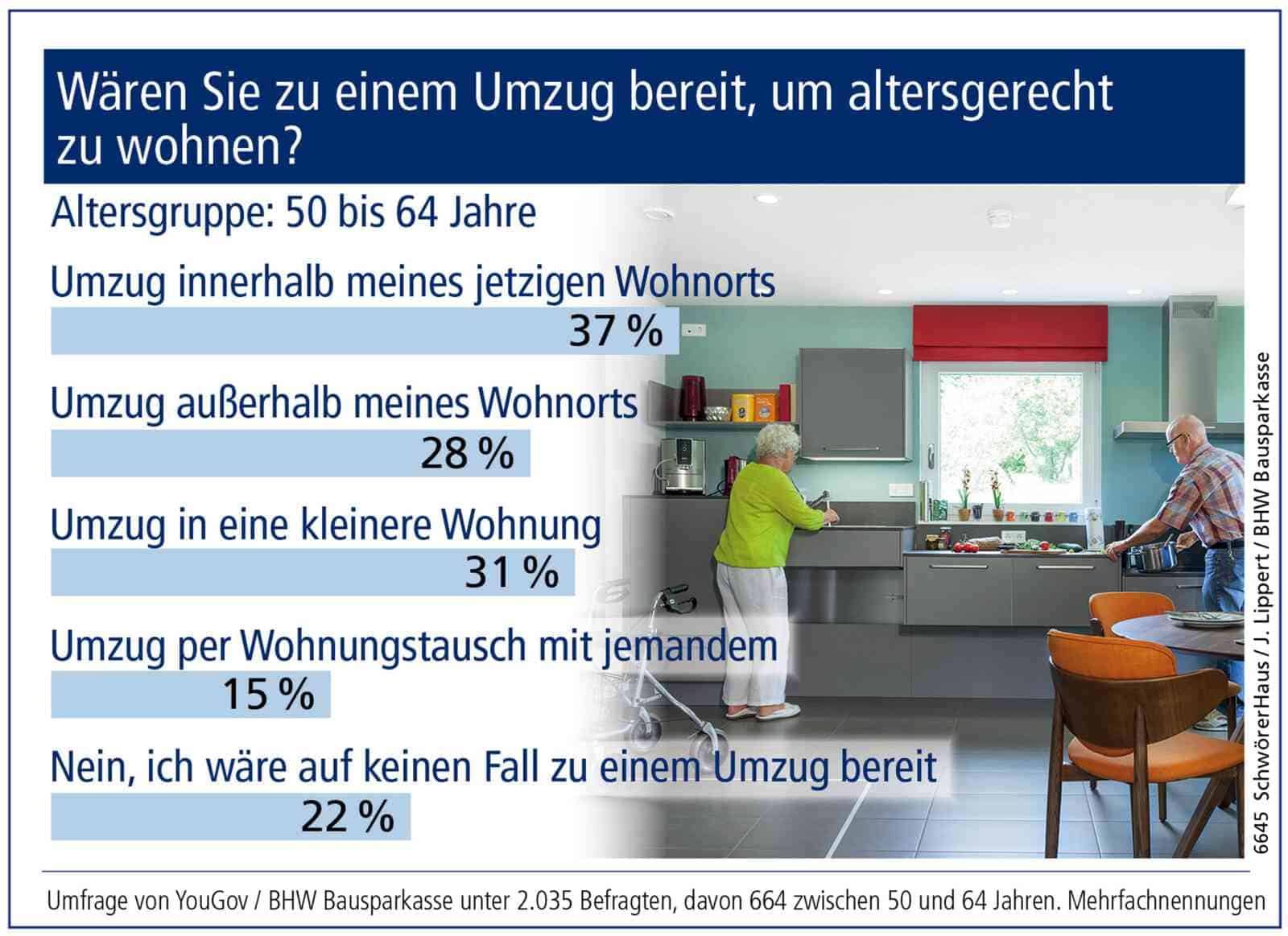

Wären Sie zu einem Umzug bereit, um altersgerecht zu wohnen?

Welche Optionen erwägen ältere Menschen, deren Wohnungen nicht altersgerecht ausgestattet sind? Eine Umfrage der BHW-Bausparkasse zeigt: Überraschend viele Deutsche zwischen 50 und 64 sind bereit für Veränderungen beim Wohnen. 31 Prozent der Befragten in dieser Altersgruppe würden in eine kleinere Wohnung wechseln, 15 Prozent erwägen einen Wohnungstausch.

Flexibler Wohnungsmarkt

Für Dietmar König, Sprecher des Vorstands der BHW-Bausparkasse, ist dieser Trend zu mehr Mobilität ein positives Signal. „Bereits ab 50 Jahren ändern sich die Wohnbedürfnisse oft gravierend, und es stellt sich die Frage, ob ein Wohnungswechsel auf längere Sicht nicht die bessere Wahl ist.“ Eine größere Flexibilität würde auch die urbanen Wohnungsmärkte entlasten. „Die Städte haben ein lebhaftes Interesse daran, Mobilität zu fördern“, so König. Freiburg und Darmstadt bieten zum Beispiel Tauschprogramme an.

Wohnortwechsel für Barrierefreiheit

Für die meisten älteren Befragten kommt vor allem ein Wechsel innerhalb des Heimatorts infrage: 37 Prozent der 50- bis 64-Jährigen sind zu einem Umzug in eine barrierefreie Wohnung in ihrer Stadt oder Gemeinde bereit. Das gewohnte Wohnumfeld verlassen würden 28 Prozent. Nur 22 Prozent lehnen jedwede Art von Umzug ab.

Attraktiv: Mehrgenerationenhaus

Hohe Akzeptanz findet in der Altersgruppe, die kurz- oder mittelfristig in den Ruhestand wechseln wird, eine weitere Variante für altersgerechtes Wohnen: der Wechsel in ein Mehrgenerationenhaus. 31 Prozent finden diese Lösung attraktiv. Für fast ebenso viele, 29 Prozent, ist auch eine Seniorenresidenz eine Option.

An der repräsentativen Umfrage, durchgeführt von YouGov, beteiligten sich 2.035 Befragte, davon 664 im Alter zwischen 50 und 64 Jahren.

Faktencheck: Nur wer baut, braucht einen Bausparvertrag?

„Der Bausparvertrag ist nur ein Finanzinstrument für zukünftige Bauherren.“ Weit gefehlt! Nicht nur, wer sich den Traum von den eigenen vier Wänden erfüllen möchte, kann von einem Bausparvertrag profitieren. Der Vertrag bietet zahlreiche Einsatzmöglichkeiten, die weit über den klassischen Bau oder Kauf einer Immobilie hinausgehen. Ralf Oberländer, Baufinanzierungsexperte von Schwäbisch Hall, weiß, wofür ein Bausparvertrag eingesetzt werden kann und von welchen staatlichen Förderungen Bausparer profitieren können.

Was sollte man über einen Bausparvertrag wissen?

Ein Bausparvertrag kombiniert einen Sparvertrag mit einem zinsfesten Immobiliendarlehen. Wer also einen Bausparvertrag abschließt, muss zunächst die Bausparsumme festlegen. Sie bestimmt die Höhe des anzusparenden Kapitals und später des Bauspardarlehens. „Es ist wichtig, eine Bausparsumme zu wählen, die dem eigenen Budget und den individuellen Zielen entspricht. Zu hohe Summen führen zu unnötig hohen Sparraten, zu niedrige Summen decken unter Umständen den gewünschten Verwendungszweck nicht ausreichend ab. Deshalb mein Tipp: Wer den Bausparvertrag zum Beispiel für eine spätere Modernisierung verwenden will, sollte die Bausparsumme anhand der kalkulierten Renovierungskosten bemessen“, rät Oberländer.

Ist die Bausparsumme festgelegt, beginnt die Ansparphase. In dieser ersten Phase zahlt der Bausparer regelmäßig einen bestimmten Betrag auf das Bausparkonto ein, bis das Mindestsparguthaben erreicht ist. Das sind in der Regel 40 oder 50 Prozent der Bausparsumme. In dieser Phase erhält der Bausparer Guthabenzinsen auf seine Einlagen und gegebenenfalls staatliche Förderungen wie Wohnungsbauprämie, Arbeitnehmersparzulage oder Wohn-Riester-Zulagen. Nach der Ansparphase kann der Bausparer ein zinsgünstiges Darlehen von der Bausparkasse in Anspruch nehmen. Die Höhe ergibt sich aus der Differenz zwischen der Bausparsumme und dem Bausparguthaben. In der Darlehensphase gilt der Zinssatz, der bereits bei Vertragsabschluss für das Bauspardarlehen festgelegt wurde und während der gesamten Laufzeit konstant bleibt.

Wofür kann ein Bausparvertrag eingesetzt werden?

Unabhängig von der späteren Verwendung kann ein Bausparvertrag zunächst dem Ansparen von Eigenkapital dienen. Die klassischen Verwendungszwecke für einen Bausparvertrag sind der Bau oder Kauf einer Immobilie. Dabei stellt das Bausparen meist nur einen Teil der Finanzierung dar. Annuitätendarlehen sowie weiteres Eigenkapital runden einen sicheren und stabilen Finanzierungsmix ab.

Überdies kann der Bausparvertrag für jede Form der Sanierung, Renovierung oder Modernisierung bespart werden. So unterstützt er Immobilienbesitzer zum Beispiel dabei, ihr Zuhause energetisch zu sanieren, etwa durch Photovoltaikanlagen, energieeffiziente Heizungen, eine Wärmedämmung sowie neue Fenster und Türen. Auch Alarmanlagen, Treppenlifte, neue Kabelanschlüsse und Smart-Home-Technologien können mit einem Bausparvertrag finanziert werden. Aber nicht nur die Energieeffizienz oder ein Technik-Update lassen sich mit einem Bausparvertrag in Angriff nehmen. Auch der Komfort und der Wohlfühlfaktor lassen sich damit steigern; zum Beispiel mit einem Hobbyraum, einer neuen Einbauküche, einem Kaminofen oder einer Sauna. Auch Bodenbeläge, Rollläden, Markisen oder die Garage können mit Bausparmitteln erneuert, installiert oder gebaut werden.

„Und: Ein Bauspardarlehen hat noch einen wesentlichen Vorteil: Darlehen bis zu 50.000 Euro können ohne Grundbucheintrag gewährt werden, das spart Kosten für Notar und Grundbuchamt“, erklärt der Experte.

Welche Fördermöglichkeiten gibt es?

Besonders sinnvoll lässt sich ein Bausparvertrag besparen, wenn staatliche Förderungen in Anspruch genommen werden – so kommt die Bausparsumme für den individuellen Verwendungszweck schneller zusammen. Beispielsweise in Form von Zuschüssen zu den vermögenswirksamen Leistungen des Arbeitgebers, wie der Arbeitnehmersparzulage. Hier gilt seit Januar 2024 eine höhere Einkommensgrenze von 40.000 Euro (Alleinstehende) bzw. 80.000 Euro (Verheiratete) des zu versteuernden Einkommens – das bedeutet: Noch mehr Arbeitnehmer sind förderberechtigt. Bausparer können zudem von der Wohnungsbauprämie profitieren. Auch hiergibt es Einkommensgrenzen: Für Alleinstehende liegt diese bei einem zu versteuernden Einkommen von 35.000 Euro, für Verheiratete bei 70.000 Euro im Jahr. Die maximale Prämie beträgt 70 Euro für Alleinstehende und 140 Euro für Verheiratete.

Auch mit Wohn-Riester ist eine staatliche Förderung möglich. Wer die Eigenheimrente in Anspruch nehmen will, muss bis zu vier Prozent seines rentenversicherungspflichtigen Vorjahreseinkommens sparen. Die jährliche Grundzulage beträgt 175 Euro für Alleinstehende und 350 Euro für Verheiratete. Die Kinderzulage beläuft sich auf 300 Euro pro Jahr für Kinder, die nach 2007 geboren wurden, und 185 Euro pro Jahr für Kinder, die vor 2008 geboren wurden. Berufseinsteiger unter 25 Jahren erhalten eine einmalige Erhöhung der Grundzulage um 200 Euro. Neu ist: Wohneigentümer können ihr angespartes Riester-Guthaben förderfähig für energetische Sanierungsmaßnahmen an der selbst genutzten Wohnimmobilie einsetzen.

„Egal, ob der Bausparvertrag für den Neubau, den Kauf oder die Sanierung eingesetzt werden soll – der frühzeitige Aufbau von Eigenkapital in Verbindung mit der Zinssicherung eines Bausparvertrags lohnt sich in der Regel immer. Letztere bietet nicht nur Planungssicherheit, sondern schützt zusätzlich vor steigenden Zinsen“, betont Oberländer. Im aktuellen Bauspartarif von Schwäbisch Hall liegt der niedrigste Darlehenszinssatz bei 1,44 Prozent (effektiver Jahreszins).